Explorar el espacio de diseño de la minería de liquidez

Introducción

Las finanzas descentralizadas (DeFi) han asistido recientemente a una explosión de actividad e interés público. El factor impulsor principal ha sido el descubrimiento de la “minería de liquidez” como mecanismo para impulsar la liquidez. En un sentido amplio, la minería de liquidez ocurre cuando los usuarios de un protocolo de DeFi reciben una remuneración en el token nativo de ese protocolo por interactuar con el protocolo.

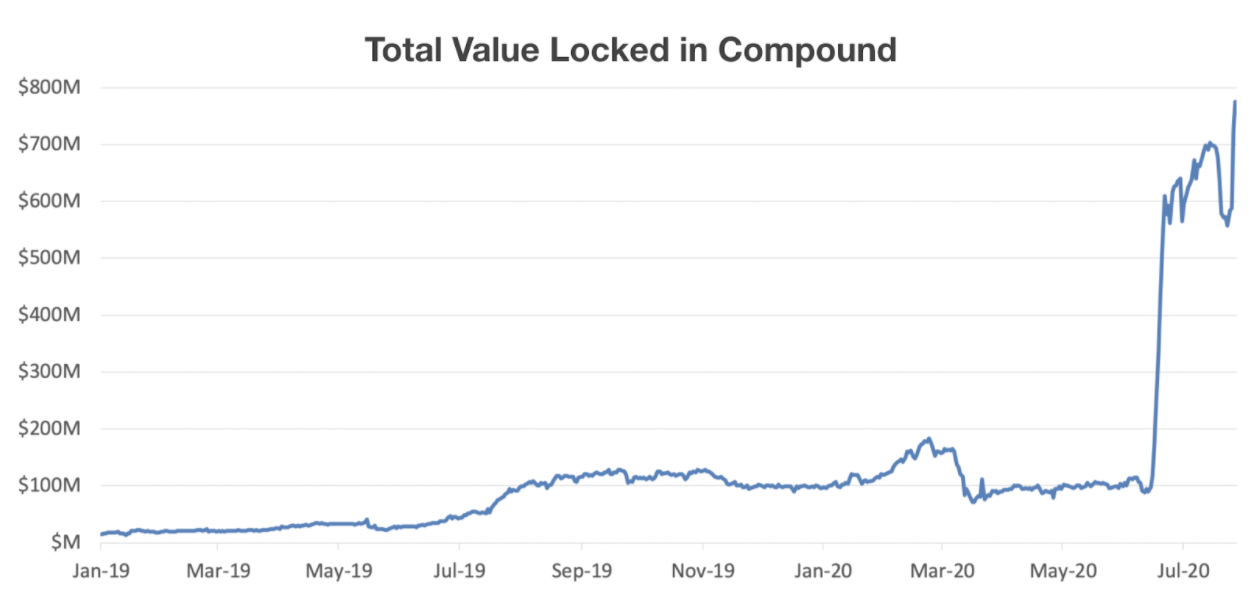

Compound lanzó recientemente un programa de minería de liquidez de alto perfil. Según este programa, los usuarios que prestan al protocolo Compound o le piden prestado reciben como compensación tokens de COMP. Esto aumenta el rendimiento de los prestamistas y subvenciona la tasa de los prestatarios. Inmediatamente después del lanzamiento del programa, se desencadenó un drástico aumento en la actividad de pedidos y otorgamientos de préstamos en Compound.

Fuente: DeFi Pulse

Fuente: DeFi Pulse

La minería de liquidez es una idea antigua con un nombre nuevo. A fines de 2018, varios operadores de intercambio centralizados en China ofrecieron incentivos para la minería de liquidez en sus plataformas. El más prominente de estos fue un intercambio llamado FCoin.

FCoin ofrecía grandes incentivos a los traders que comercializaban en su plataforma, con la esperanza de que la liquidez que esto creara atrajera a más usuarios orgánicos. FCoin apostó a que los usuarios se quedarían en el intercambio cuando finalizaran los incentivos de liquidez. No lo hicieron.

El programa de minería de liquidez de FCoin fracasó porque tenía fallas de diseño crítico. Para ver información, lee esta excelente publicación de Henry He.

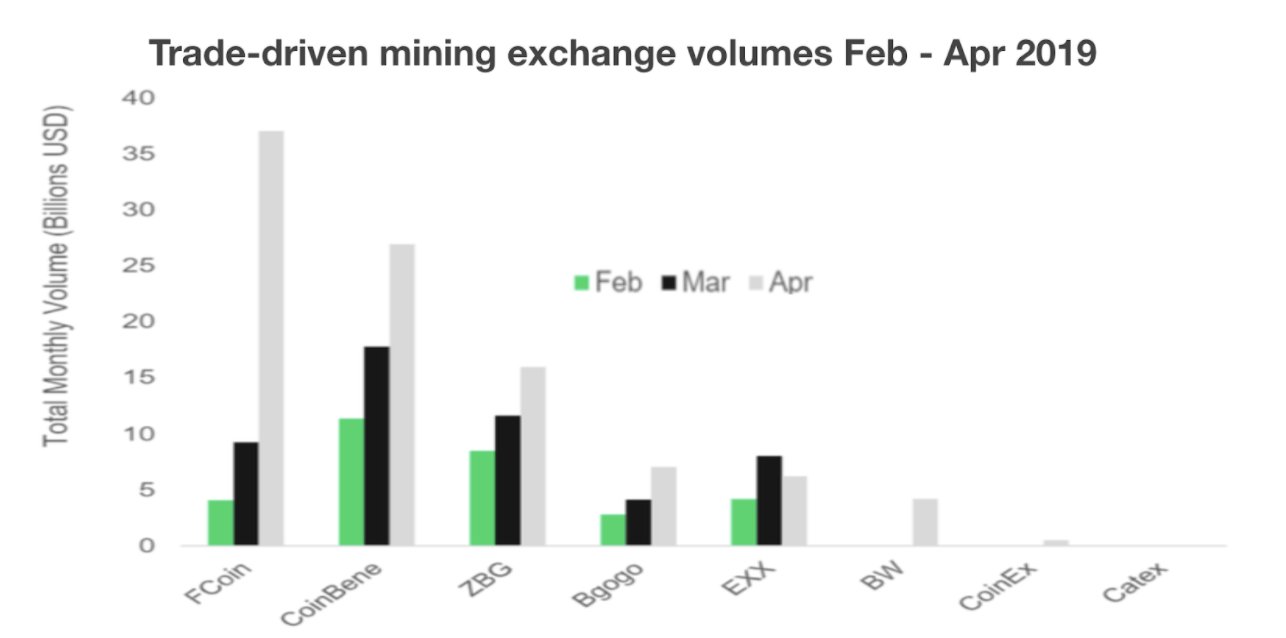

Debido al programa de minería de liquidez de FCoin, los traders comenzaron a calcular el costo de comercialización (tarifas de comercialización) en función de cuánto podrían ganar vendiendo los tokens minados. Los reembolsos de la comercialización eran superiores a las tarifas de la misma, lo que significa que el volumen falso ("wash trading") era rentable. En consecuencia, los volúmenes de FCoin se dispararon (a $5.600 millones por día) y parecía ser uno de los intercambios con más liquidez del mundo.

Fuente: CryptoCompare

Fuente: CryptoCompare

Dicho esto, resultaba obvio para la mayoría de los observadores del mercado que estos volúmenes eran falsos y que los creadores y los tomadores estaban haciendo "wash trading" para minar y vender inmediatamente FCoin.

Hoy estamos viendo un comportamiento similar. Por ejemplo, una vez calculados los incentivos de la minería de liquidez, Compound paga a los usuarios aproximadamente un 3 % neto por pedir un préstamo de DAI hoy. Sí, leíste bien. En lugar de pagar por un préstamo, los usuarios en realidad reciben pagos por tomar un préstamo.

Aunque parece que el programa de minería de liquidez de Compound tiene éxito al mirar el alto nivel de los indicadores clave de desempeño (KPI, por sus siglas en inglés), no queda claro si el programa tendrá éxito a largo plazo. El equipo de Compound diseñó inicialmente un sistema de minería de liquidez que proporcionaba incentivos razonables. Sin embargo, después de un aumento de 10 veces en el precio de COMP, esos mismos parámetros crearon oportunidades de minería de liquidez con un porcentaje de rendimiento anual del 50 %. Esta dinámica ha desincentivado a los grandes usuarios para conservar el token: los principales 10 mineros de liquidez de COMP están minando más del 70 % de la COMP, y vendiendo sus asignaciones cada 24 horas.

Curiosamente, el frenesí por la minería de liquidez puede haber alejado a los verdaderos usuarios del protocolo. Como que los árbitros se presentaron para minar liquidez, se distorsionaron todas las tasas de interés nativas del protocolo. Así que el verdadero usuario que estaba tomando un préstamo BAT antes a una tasa del 5 % quedó sujeto a una tasa de hasta el 33 % (sin contar las recompensas de COMP) cuando los mineros de liquidez corrían a tomar en préstamo BAT.

Tan pronto como el “dinero caliente” pierda el incentivo para minar COMP, un porcentaje significativo de los activos de Compound huirá hacia oportunidades más rentables. Esto podría ocurrir cuando lleguen al mercado otras oportunidades, cuando disminuyan las recompensas de la minería de COMP o simplemente cuando las ganancias de la minería desaparezcan por el arbitraje. Dicho esto, otras oportunidades podrían estar limitadas en su capacidad o tener más riesgo de un contrato inteligente. Estos factores también serán tenidos en cuenta por los mineros de liquidez.

También es probable que la facilidad de salida del capital se acelere a medida que los equilibradores de rendimiento de DeFi (dtoken de dForce, RAY de Staked o iearn.finance, etc.) empiecen a reasignar dinámicamente el capital a los lugares de producción de rendimiento más rentables. En consecuencia, es más importante que nunca que los proyectos de DeFi que consideren la minería de liquidez piensen cuidadosamente en sus incentivos y que diseñen sus programas de minería de liquidez para retener el capital después de que los operadores de volúmenes falsos que buscan un enriquecimiento rápido desaparezcan.

En este ensayo, exploramos el espacio de diseño de la minería de liquidez y esbozamos un marco mediante el cual los equipos de DeFi pueden desarrollar un programa de minería de liquidez útil que incentive la retención de capital a largo plazo.

Objetivos de la minería de liquidez

El paso más importante al diseñar un programa de minería de liquidez es determinar los objetivos exactos del programa. Algunos objetivos comunes son:

- Incentivar la liquidez que permanece, a largo plazo.

- Atraer mucho dinero caliente para crear impulso y ampliar el conocimiento del producto.

- Distribuir el token sin hacer una oferta inicial de moneda (ICO, por sus siglas en inglés) y descentralizar la administración del protocolo.

La mayoría de los equipos de DeFi quieren incentivar la liquidez que permanece, a largo plazo. Esperan que al darles a los usuarios del protocolo una participación en la propiedad del protocolo, esos usuarios se queden. Sin embargo, no todos los usuarios son iguales, y diferenciar los usuarios que representan "dinero caliente" de los usuarios a largo plazo es la clave para lograr con éxito este objetivo. Además, hay poca evidencia de que a la mayoría de los usuarios les preocupe la administración. Aunque podría haber una pequeña minoría a la que sí, está claro que la gran mayoría preferiría optimizar las ganancias.

Utilizar la minería de liquidez como estrategia de marketing para atraer la cobertura de la prensa y dar a conocer el producto es una estrategia válida. La gente necesita escuchar sobre un producto para querer usarlo, pero esto debe administrarse con cuidado para garantizar que no se gaste en este único objetivo todo el presupuesto de la minería de liquidez. En este sentido, la minería de liquidez puede considerarse como una campaña de marketing. Las campañas de marketing suelen tener plazos y objetivos claros.

Muchos protocolos le infunden a su token derechos de administración con el objetivo de descentralizar la administración del protocolo. Sin embargo, si la propiedad de un token de administración está muy concentrada, es más difícil sostener que la administración del protocolo esté descentralizada. Uno de los principales desafíos que enfrentan los equipos del protocolo es cómo distribuir sus tokens de administración a sus usuarios. La minería de liquidez puede ser una herramienta poderosa (entre otras herramientas como los airdrops dirigidos) para ayudar a resolver este problema.

A veces, estos objetivos entrarán en conflicto entre sí. La capacidad de un equipo de definir y priorizar sus objetivos al diseñar su programa de minería de liquidez es primordial para su éxito.

Explorar el espacio de diseño

Hemos identificado tres dimensiones que importan al desarrollar una campaña de minería de liquidez:

- A quién se le paga

- Cuánto se le paga

- Cuándo se le paga

Cada dimensión tiene su propio conjunto de cuestiones a compensar que exploramos en las siguientes secciones.

A QUIÉN SE LE PAGA

La primera pregunta es: “¿A quién se le paga?" Hay tres participantes de mercado importantes en la mayoría de los protocolos DeFi: (1) creadores, (2) tomadores y (3) proveedores de servicios, como liquidadores, guardianes o "keepers", nodos de staking, stakers de fondos de seguros y proveedores de feeds de oracle. Estos son los participantes del mercado que aportan valor a los protocolos en forma de liquidez y otros servicios.

Incentivar a los tomadores (prestatarios) con recompensas de la minería de liquidez en los protocolos de préstamo como Aave y Compound aumenta el valor de los préstamos pendientes de pago y, por lo tanto, aumenta el flujo de efectivo que se paga al protocolo. Sin embargo, este diseño tiende a incentivar la toma y el otorgamiento de préstamos falsos y, en consecuencia, expulsa el uso orgánico real del protocolo al elevar artificialmente las tasas de interés que los prestatarios orgánicos deben pagar. Esto se pudo observar recientemente en Compound. En los protocolos de comercialización, incentivar a los tomadores puede ayudar a aumentar el volumen y las tarifas de comercialización. Pero contribuirá a un mayor diferencial de oferta-demanda, perjudicando así a los tomadores orgánicos, porque puede seguir siendo racional para los tomadores bajar un poco más en la minería de liquidez.

Incentivar a los creadores con recompensas de la minería de liquidez en los protocolos de préstamo y de comercialización puede ser seguro, hasta un punto. Si el incentivo para los creadores/prestamistas es demasiado alto, esos creadores están incentivados para ser tomadores de su propia liquidez de otra cuenta. La conclusión es que si un protocolo quiere evitar un falso volumen de comercialización y de préstamo, los incentivos de minería de liquidez no deben ser mayores que las tarifas que se pagan al protocolo.

La categoría de participantes del protocolo que más comúnmente se pasa por alto en los programas de minería de liquidez son los proveedores de servicios. Estos proveedores de servicios son fundamentales para el buen funcionamiento de sus respectivos protocolos y, si no se dispone de recursos adecuados, esto puede conducir a un mal funcionamiento significativo del protocolo, como el que experimentó MakerDAO el 12 de marzo. Por ejemplo, consideremos los protocolos swap perpetuos descentralizados que se inician pronto: Perpetual Protocol, DerivaDEX, Futureswap, Injective, Serum, etc. Incentivar a los stakers de los fondos de seguros será fundamental para atraer liquidez y asegurar a los traders que se les pagará en las operaciones ganadoras.

Una vía de innovación extremadamente subexplorada es recompensar a los usuarios que han participado activamente en los protocolos competidores. Por ejemplo, si Uniswap lanzara un programa de minería de liquidez para los proveedores de liquidez, podría pagar a un multiplicador de recompensas por direcciones que hayan estado proporcionando X cantidad de liquidez a Balancer o a Curve por una cantidad de tiempo Y. Esto es similar a los intercambios centralizados que otorgan el estatus VIP a los traders que tienen el estatus VIP en otros intercambios, o las aerolíneas que homologan el estatus de viajero frecuente que un pasajero obtuvo en otras aerolíneas. La idea es quedarse con gente de los productos de la competencia.

La última dimensión a considerar al decidir a quién se le paga es si el programa de minería de liquidez tendrá un componente retroactivo (que paga a los usuarios que están activos antes de que se anuncie la campaña de minería de liquidez). El beneficio obvio de los incentivos retroactivos es que es más probable que estos usuarios sean usuarios orgánicos del protocolo y no "dinero caliente" que busca rendimiento. La desventaja es que si un porcentaje de las recompensas se da en forma retroactiva, esto reduce el presupuesto para recompensar a los nuevos usuarios y la nueva liquidez.

CUÁNTO SE PAGA

Decidir "cuánto se paga" a los participantes del protocolo es una pregunta importante para todas las campañas de minería de liquidez. Hay tres vectores a tener en cuenta: (1) cuánto se paga en total, (2) la división entre una categoría y otra (creadores, tomadores y proveedores de servicios) y (3) cómo se le paga a cada categoría.

Para la mayoría de los protocolos de criptomonedas, es conveniente que la administración del protocolo esté descentralizada y no sea controlada por un número selecto de privilegiados. Si uno de los objetivos de un programa de minería de liquidez es distribuir tokens para una mejor administración, entonces más del 50 % de los tokens de administración deberían distribuirse sin permisos. A largo plazo, un protocolo DeFi debe darle la administración a la comunidad. Y la mejor manera de lograr eso es poner la mayoría de los tokens en manos de los usuarios.

Los creadores, los tomadores y los proveedores de servicios son fundamentales para un protocolo DeFi saludable. MakerDAO no funciona sin los prestamistas, los prestatarios y los guardianes. Algunos protocolos funcionan mejor incentivando a los tres tipos de participantes del protocolo, otros solo deberían incentivar a dos tipos de participantes, o tal vez incluso a uno solo.

La compensación de la minería de liquidez para los creadores de mercado se puede calcular utilizando dos variables: 1. Valor total en dólares de la liquidez proporcionada al protocolo. Por ejemplo, en un libro de pedidos, los creadores de intercambio podrían ser recompensados en función del tamaño de los pedidos que tienen en el libro de pedidos, cuánto tiempo dejaron abiertos esos pedidos y cuán cerca están esos pedidos del precio medio. 2. El valor de la liquidez que realmente toman los tomadores de liquidez. Este es un simple reembolso a los creadores.

La compensación de la minería de liquidez a los tomadores se puede calcular en base a dos variables: 1. La cantidad de volumen que toman de un protocolo (ya sea el volumen de operaciones o el monto de préstamos). 2. La cantidad de tarifas que pagan al protocolo o a través del protocolo a los creadores de mercado. Este es un simple reembolso a los tomadores.

Por último, la compensación de los proveedores de servicios también se puede calcular en base a dos variables: 1. La cantidad en dólares de las liquidaciones o las transacciones de los guardianes que conducen. Esto se logra en cierta medida mediante los mecanismos de incentivos para las liquidaciones (por ejemplo, los liquidadores de Compound llegan a comprar activos con un descuento del 5 %), pero una recompensa adicional en el token del protocolo puede ayudar a aumentar el incentivo para que más personas sean liquidadores. 2. La cantidad de valor que reservan para las transacciones de liquidadores (por ejemplo, el depósito de fondos en la reserva de garantes de préstamos de tasa fija de Mainframe), que ayudaría a proteger contra los eventos de MakerDAO tipo Jueves Negro, donde los guardianes no tuvieron suficiente garantía para ejecutar rápidamente las liquidaciones y mantener la solvencia del sistema.

La mayoría de las campañas de minería de liquidez que hemos visto hasta ahora pagan una cantidad fija de tokens a lo largo de un período fijo de tiempo. Creemos que un diseño más útil es compensar a los usuarios por las tarifas reales que pagan a través del protocolo o al protocolo. Así que, en lugar de que los prestatarios de Compound reciban un número de COMP fijo por día, reciben en cambio COMP por un valor equivalente al valor en USD del interés que pagaron a los prestamistas de Compound o el diferencial de la tasa de interés pagado al protocolo Compound en sí.

CUÁNDO SE PAGA

La mayoría de las campañas de minería de liquidez anunciadas hasta ahora no incluyen la minería de liquidez por bloqueo o basada en plazos. Como no hay bloqueo, es fácil para los árbitros determinar si pueden hacer operaciones rentables. Por ejemplo, los prestatarios de Compound pueden calcular cuánto interés adeudarán a lo largo de un período de 1 hora (aunque es cierto que las tarifas pueden cambiar durante esa hora). Durante esa hora, también pueden hacer un cálculo aproximado de cuánto COMP generarán a partir de la minería de liquidez a los precios actuales. Esta actividad de falso volumen, principalmente impulsada por los árbitros de minería de liquidez, podría no ser productiva para los operadores de campañas de minería de liquidez que quieren hacer crecer el uso orgánico.

La forma de combatir esta actividad es demorar los pagos de minería de liquidez. En el ejemplo de Compound, si se bloquearan los tokens de COMP de minería de liquidez durante 12 meses, no habría manera de que los árbitros cierren el bucle sin asumir el riesgo de precio de COMP. Estos traders se convertirían entonces en partes interesadas a más largo plazo en el ecosistema de Compound.

Si se bloquean los tokens de minería de liquidez, los equipos de protocolo pueden introducir reintegros. Por ejemplo, en Compound, si un proveedor de liquidez gana 100 COMP el día 1 por proporcionar 30 ETH de liquidez, se le podría exigir que mantenga bloqueados al menos 15 ETH de liquidez durante el período de bloqueo de tokens (12 meses en nuestro ejemplo). Si caen por debajo de ese mínimo, una mitad de su recompensa de minería de liquidez de ese día podría ser reintegrada a la reserva de incentivos. Esta idea de un bloqueo sería particularmente útil para los equipos de DeFi que intentan evitar la actividad de falso volumen inorgánica que expulsa a los usuarios reales.

La otra forma de abordar esto (la zanahoria en lugar de la vara) es ofrecer un multiplicador para los usuarios que mantengan su liquidez en el protocolo a lo largo del tiempo. Por ejemplo, los proveedores de liquidez recibirían 5 COMP el día 1, otros 15 COMP el día 30 si todavía tienen la misma cantidad de liquidez, y otros 30 COMP el día 60. Este modelo ayudaría a los equipos a evitar la connotación negativa asociada con los reintegros o las desvinculaciones para obtener un efecto similar.

La última variable que los equipos deberían considerar, ya que se relaciona con el tiempo, es cómo se eliminan las recompensas. Compound ha decidido emitir COMP linealmente durante cuatro años, y luego terminarlo de repente. Creemos que eso podría crear un poco de caos con la gente huyendo del protocolo al mismo tiempo, y la desaparición de la liquidez de la noche a la mañana. En cambio, los equipos podrían eliminar de a poco las recompensas a lo largo del tiempo. Si un equipo está dando reembolsos a los tomadores, podría ofrecer reembolsos del 100 % el primer año, el 75 % el segundo año y así sucesivamente.

Conclusión

El objetivo de las campañas de minería de liquidez es impulsar los efectos de la red. Para retener a los usuarios y generar efectos de red reales, los equipos deben considerar la estructura de sus incentivos y ajustar las variables de sus campañas.

Si exploramos DeFi Pulse, es fácil determinar que hay tres tipos de sitios de DeFi que probablemente tengan campañas de minería de liquidez grandes y populares: (1) intercambios de Automated Market Maker (AMM), (2) protocolos de préstamo, y (3) intercambios de libros de pedidos.

Cada tipo de equipo de protocolo tendrá diferentes variables que puede ajustar para sus campañas, pero el tema entre ellos será consistente: si pagan un número fijo de tokens sin bloqueo independientemente del precio del token a los nuevos participantes del mercado (no retroactivos), deberían esperar que los árbitros a corto plazo ingresen y expulsen a los usuarios orgánicos. Para algunos protocolos, ¡está bien! Si un equipo de DeFi quiere grandes titulares que llamen la atención, entonces tiene sentido ser llamativos y traer a traders a corto plazo.

Pero prevemos que la mayoría de los equipos de DeFi querrán retener a los usuarios a largo plazo y distribuir tokens a los usuarios que realmente participen en la administración. Subsidiar el falso volumen ilegítimo suele ser una mala asignación de capital/valor para los equipos de DeFi. Están regalando la valiosa propiedad de sus redes a usuarios que básicamente no ofrecen nada a cambio. Para estos equipos, se deberían considerar (1) bloqueos de los tokens minados, (2) recompensas retroactivas a los usuarios, (3) compensación a los proveedores de servicios del protocolo que desempeñan funciones útiles, y (4) pago de "reembolsos" en lugar de una cantidad fija de tokens, independientemente del precio en dólares de esos tokens.

El sector de DeFi acaba de vislumbrar lo que es posible con programas de minería de liquidez bien diseñados. Estamos muy contentos de ver que estos programas se desarrollan y evolucionan. Si estás desarrollando un protocolo de DeFi con un nuevo diseño de minería de liquidez y quieres recibir comentarios, comunícate.

Gracias a Sam Bankman-Fried y Tony Sheng por sus comentarios sobre esta publicación.

Disclosure: Unless otherwise indicated, the views expressed in this post are solely those of the author(s) in their individual capacity and are not the views of Multicoin Capital Management, LLC or its affiliates (together with its affiliates, “Multicoin”). Certain information contained herein may have been obtained from third-party sources, including from portfolio companies of funds managed by Multicoin. Multicoin believes that the information provided is reliable but has not independently verified the non-material information and makes no representations about the enduring accuracy of the information or its appropriateness for a given situation. This post may contain links to third-party websites (“External Websites”). The existence of any such link does not constitute an endorsement of such websites, the content of the websites, or the operators of the websites. These links are provided solely as a convenience to you and not as an endorsement by us of the content on such External Websites. The content of such External Websites is developed and provided by others and Multicoin takes no responsibility for any content therein. Charts and graphs provided within are for informational purposes solely and should not be relied upon when making any investment decision. Any projections, estimates, forecasts, targets, prospects, and/or opinions expressed in this blog are subject to change without notice and may differ or be contrary to opinions expressed by others.

The content is provided for informational purposes only, and should not be relied upon as the basis for an investment decision, and is not, and should not be assumed to be, complete. The contents herein are not to be construed as legal, business, or tax advice. You should consult your own advisors for those matters. References to any securities or digital assets are for illustrative purposes only, and do not constitute an investment recommendation or offer to provide investment advisory services. Any investments or portfolio companies mentioned, referred to, or described are not representative of all investments in vehicles managed by Multicoin, and there can be no assurance that the investments will be profitable or that other investments made in the future will have similar characteristics or results. A list of investments made by funds managed by Multicoin is available here: https://multicoin.capital/portfolio/. Excluded from this list are investments that have not yet been announced (1) for strategic reasons (e.g., undisclosed positions in publicly traded digital assets) or (2) due to coordination with the development team or issuer on the timing and nature of public disclosure. * This blog does not constitute investment advice or an offer to sell or a solicitation of an offer to purchase any limited partner interests in any investment vehicle managed by Multicoin. An offer or solicitation of an investment in any Multicoin investment vehicle will only be made pursuant to an offering memorandum, limited partnership agreement and subscription documents, and only the information in such documents should be relied upon when making a decision to invest.*

Past performance does not guarantee future results. There can be no guarantee that any Multicoin investment vehicle’s investment objectives will be achieved, and the investment results may vary substantially from year to year or even from month to month. As a result, an investor could lose all or a substantial amount of its investment. Investments or products referenced in this blog may not be suitable for you or any other party.

Multicoin has established, maintains and enforces written policies and procedures reasonably designed to identify and effectively manage conflicts of interest related to its investment activities. For more important disclosures, please see the Disclosures and Terms of Use available at https://multicoin.capital/disclosures and https://multicoin.capital/terms.