- 편집자 노트: 이 게시물은 <기술적 확장성이 사회적 확장성을 만든다>를 잇는 후속 글입니다. 해당 글을 보려면 여기를 클릭하세요. *

지난 2년 동안 확장성 논쟁(scaling debate)은 모듈 방식 대 통합 방식을 견주는 것을 쟁점으로 그 범위를 좁혀 주목을 받아왔습니다.

(암호화 담론은 보통 "모놀리식" 시스템과 "통합식" 시스템을 융합한다는 점을 유념하세요. 지난 40년 간 스택의 모든 레이어에 있어서 통합형 시스템과 모듈형 시스템에 대한 수많은 기술 논쟁이 이루어져 왔습니다. 이러한 논쟁에서 암호와의 화신은 동일한 렌즈로 문제를 바라보아야 합니다. 이는 신논쟁과는 거리가 멀지만 말입니다.)

모듈 방식 대 통합 방식을 고려해 볼 때, 체인이 디자인을 결정하는 데 있어서 가장 중요한 사항은 복잡성이 애플리케이션 개발자에게 스택을 얼마나 노출하느냐 하는 것입니다. 블록체인의 고객은 애플리케이션 개발자이며, 따라서 이들에게 디자인 결정은 궁극적으로 고려해야 할 사항이 됩니다.

오늘날 모듈 방식은 블록체인 확장에 있어서 주요 방법으로 각광받고 있습니다. 이 게시글을 통해 기본 원리가 가정하는 것에 대해 의문을 제시하고, 모듈형 시스템에 대한 문화적 믿음과 숨겨진 비용을 표면화하며, 확장성 논쟁에 대해 지난 6년간 연구하며 내린 결론을 공유하고자 합니다.

모듈형 시스템은 개발자의 복잡성을 높입니다.

모듈형 시스템의 숨겨진 비용 중 가장 큰 부분을 차지하는 요소는 개발자 복잡성입니다.

모듈형 시스템은 애플리케이션 개발자가 자체 애플리케이션 맥락(기술적 복잡성) 및 다른 애플리케이션 및 상태와 인터페이스 ��하는 맥락(사회적 복잡성)에서 관리해야 하는 복잡성을 크게 증가시킵니다.

암호화 시스템에서 오늘날 우리가 마주하는 모둘형 블록체인을 통해 이론적으로는 전문성을 높일 수 있었지만, 그 대가로 새로운 복잡성이 나타나게 되었습니다. 사실상 기술적 측면과 사회적 측면에서의 이러한 복잡성은 스택 애플리케이션 개발자에게 전달되어 결과적으로 구축하기 더 어려워집니다.

2023년 8월을 기준으로 선도적인 모듈식 프레임워크라고 할 수 있는 OP 스택을 예로 들어 보겠습니다. OP 스택은 개발자들로 하여금 체인의 법칙 (이름에서 알 수 있듯이 많은 사회적 복잡성을 동반함)을 선택하거나 아니면 떨어져 나와서 독자적으로 OP 스택을 관리하도록 합니다. 두 가지 선택 모두 개발자에게 엄청난 후속 복잡성을 주게 됩니다. 만약 여러분께서 갈라져 나와서 자신만의 길을 가게 된다면, 다른 생태계의 플레이어(예를 들면 중앙화 거래소(CEX), 법정화폐 온램프 등)에게서 기술적 지원을 받아 새로운 기술 표준을 준수하기 위한 비용을 지불하시겠습니까? 반면, 체인의 법칙을 선택한다면 어떤 규칙과 제약을 오늘의 당신, 혹은 더 중요한 내일의 당신에게 적용하시겠습니다?

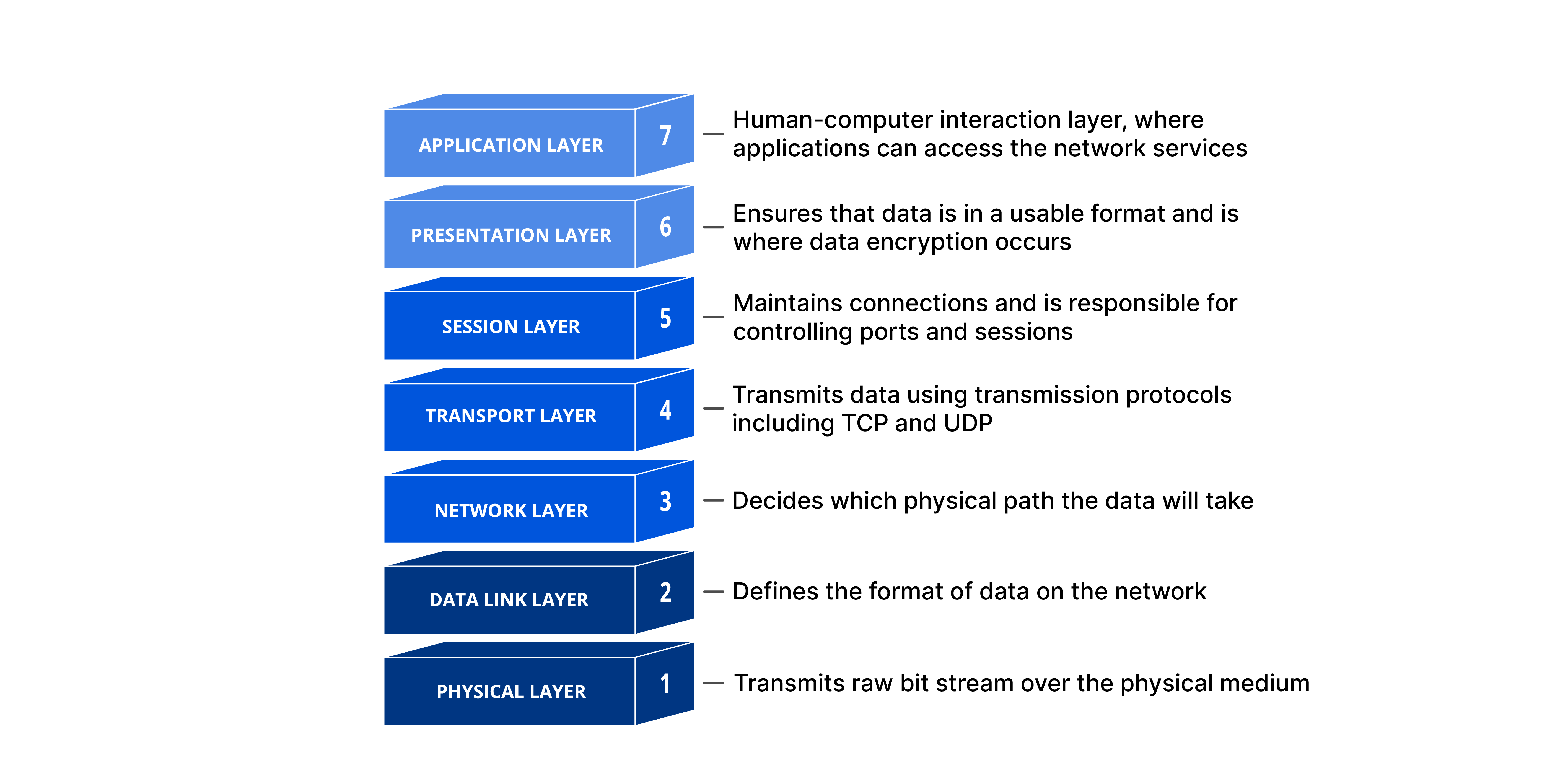

출처: OSI 모델]del

출처: OSI 모델]del

현대의 운영체제(OS)들은 수백 개의 하위 시스템을 포함하는 거대하고 복잡한 시스템입니��다. 현대의 운영체제들은 위 그림과 같이 2~6층의 레이어를 다룹니다. 이는 스택 애플리케이션 개발자에게 노출되는 복잡성을 관리하기 위해 모듈식 구성 요소를 통합한 전형적인 사례입니다. 애플리케이션 개발자는 7 수준 이하의 레이어를 다루려고 하지 않기 때문에 바로 이러한 이유에서 운영체제가 존재하는 것입니다. 운영체제가 하위 레이어의 복잡성을 관리하여 애플리케이션 개발자가 직접 관리하지 않아도 되는 것입니다. 그러므로 모듈 방식은 그 자체가 목표가 되는 것이 아니라, 목적을 이루기 위한 수단입니다.

오늘날 전 세계의 모든 주요 소프트웨어 시스템(예를 들면 클라우드 백엔드, 운영 체제, 데이터베이스 엔진, 게임 엔진 등)은 고도로 통합되어 있으며 동시에 다수의 모듈형 하위 시스템으로 구성되어 있습니다. 소프트웨어 시스템은 수행능력을 최대화하고 개발자의 복잡성을 최소화하기 위해 오버타임(overtime)을 통합하는 경향이 있습니다. 블록체인 역시 다르지 않습니다.

(한편, 이더리움의 최초의 비약은 2011~2014년 비트코인 포크 시대에 등장한 복잡성을 낮춰주었습니다. 모듈 방식을 지지하는 사람들은 개방형 시스템 간 상호 접속(OSI) 모델을 강조하며 데이터 가용성과 실행이 분리되어야 한다고 주장합니다. 하지만 이 주장은 큰 오해를 불러왔습니다. 직면하고 있는 현재 이슈에 대해 1차적으로 정확히 이해 해보면 정반대의 결론이 나옵니다. 바로 OSI를 아날로그 형식으로 사용하는 것이 모듈형이 아닌 통합형 시스템에 찬성하는 주장이라는 것입니다.

모듈형 체인은 ��코드를 더 빠른 속도로 실행하지 않습니다.

디자인 측면에서 "모듈형 체인"을 일반적으로 정의하면 '데이터 가용성(DA)과 실행의 분리'라고 볼 수 있습니다. 즉 한 노드가 DA를 수행하면 다른 노드(혹은 여러 노드)는 실행을 하는 것입니다. 이러한 각 노드는 중첩될 필요가 없지만, 중첩이 불가능 한 것은 아닙니다.

실제로, DA와 실행을 분리한다고 해서 둘 중 하나의 수행 능력이 본질적으로 향상되지는 않습니다. 결국 어딘가에서는 하드웨어의 일부가 DA를 수행해야 하고, 또 다른 일부는 실행을 해야합니다. 이러한 기능 분리를 한다고 해도 수행 능력이 향상되지는 않습니다. 그러나 분리를 통해 컴퓨팅 비용을 절감할 수는 있습니다. 단, 실행을 중앙 집중화해야 합니다.

다시 한번 강조하자면 모듈형 아키텍처든 통합형 아키텍처든 종류와 관계없이 하드웨어 어딘가에서는 정해진 작업을 수행해야 하며, 하드웨어 내에서 DA와 실행을 분리한다고 해서 본질적으로 전체 시스템의 수행 능력이 빨라지거나 향상되지는 않습니다.

일부 사람들은 모듈 방식을 통해 롤업으로 병행 실행하는 이더리움 가상 머신(EVM)을 확산하여 실행을 수평으로 확장할 수 있다고 주장합니다. 이는 이론적으로는 맞지만, 실제로는 전체 시스템 처리량을 확장하는 맥락에서 'DA와 실행의 분리'라는 기본 전제를 다루기 보다는 단일 스레드 프로세서로서 EVM의 제약을 강조하는 것입니다.

모듈 방식만으로는 처리량이 증가할 수 없습니다.

모듈 방식은 사용자의 트랜잭션 비용을 높입니다.

정의를 해보자면, L1과 L2는 각자의 상태를 가진 별개의 자산 원장입니다. 이러한 개별 상태는 지연 시간과 개발자가 늘어나고 사용자 복잡성이 높아지더라도 통신할 수 있습니다. (예를 들어 [LayerZero] (https://layerzero.network/ "LayerZero")와 Wormhole과 같은 브릿지를 통해 통신할 수 있음)

자산 원장이 많을수록 전체 계좌 단편들의 글로벌 상태가 증가합니다. 이는 다양한 방면에서 체인 및 사용자에게 일방적으로 일어날 수 있는 끔찍한 일입니다. 단편화 상태(Fragmented state)의 결과

- 유동성이 낮아지고 이에 따라 테이커의 스프레드가 높아집니다.

- 총 가스 소비가 증가합니다. (교차 체인 트랜잭션이 의미하는 바에 따라 최소 두 개의 자산 원장에 적어도 두 번의 트랜잭션이 필요하기 때문입니다.)

- 자산 원장 전반에서 중복 계산을 더 많이(이로써 전체 시스템 처리량이 감소) 할 수 있습니다. 즉 ETH-USDC 가격을 바이낸스 또는 코인베이스로 옮길 때 모든 자산 원장에 걸쳐 각 ETH-USDC 풀에서 차익거래를 할 수있는 가능성이 높아집니다. (ETH-USDC 가격을 바이낸스(Binance)나 코인베이스(Coinbase)로 옮길 때마다 여러 자산 원장에서 10회 이상의 트랜잭션을 하는 것을 쉽게 상상할 수 있을 것입니다. 상태 단편화로 인해 가격을 일정하게 유지하는 것은 블록스페이스를 매우 비효율적으로 사용하는 것입니다.)

자산 원장을 많이 생산하면 반드시 이 모든 차원에서 비용을 지불해야 한다는 것을 인식해야 합니다. 특히 디파이(DeFi)와 관련해서 말입니다.

디파이 초기 투입은 온체인 상태입니다. (일명 누가 자산을 소유하는가) 팀이 앱 체인/롤업을 개시할 때 자연스럽게 상태를 단편화하게 되는데, 이는 복잡성을 관리해야 하는 애�플리케이션 개발자(브릿지, 지갑, 지연 시간, 크로스 체인 MEV 등)의 관점 및 사용자(넓은 스프레드 및 긴 결제 시간)의 관점에서 봤을 때 디파이에 매우 좋지 않습니다.

디파이는 자산이 단일 자산 원장에서 발행될 때와 거래가 단일 상태 머신 내에서 발생할 때 가장 잘 작동합니다. 자산 원장이 많을수록 애플리케이션 개발자가 관리해야 하는 복잡성이 커지고 사용자가 부담해야 하는 비용이 커집니다.

앱 롤업으로는 개발자에게 새로운 수익화 기회를 창출하지 못합니다.

앱 체인/롤업를 지지하는 사람들은 인센티브를 통해 앱 개발자가 L1이나 L2보다는 롤업을 구축하여 MEV를 다시 자신의 토큰으로 가져올 수 있다고 말합니다. 그러나 이러한 생각은 결함이 있는데, 앱 롤업을 수행하는 방법이 MEV를 다시 애플리케이션 레이어 토큰으로 가져오는 유일한 방법이 아니기 때문입니다. 그리고 대게의 경우에서 이는 최적의 방법이 아니기도 합니다. 애플리케이션 레이어 토큰은 범용 목적의 블록체인의 스마트 계약에서 로직을 단순 인코딩 함으로써 MEV를 자신의 토큰으로 다시 가져올 수 있습니다. 몇 가지 예를 살펴보겠습니다.

- 청산(Liquidation) — 만약 탈중앙화 자율 조직(DAO)인 컴파운드(Compound) 또는 에이브(Aave)가 청산 봇으로 가는 MEV의 일부를 확보하고자 한다면, 각각의 계약을 갱신함으로써 DAO에 전송하기 위해 현재 청산자에게 가는 수수료의 일부를 지불하기만 하면 됩니다. 새로운 체인/롤업은 불필요합니다.

- 오라클 — 오라클 토큰은 서비스로 백러닝(back-running-as-a-service)를 제공함으로써 MEV를 확보할 수 있습니다. 가격 업데이트 외에도, 오라클은 가격 업데이트 직후에 실행이 보장되는 임의의 온체인 트랜잭션을 추가로 제공할 수 있습니다. 따라서 오라클은 검색자, 블록 빌더 등에 백러닝을 서비스로 제공하여 MEV를 확보할 수 있습니다.

- NFT 발행소 — NFT 발행소는 스캘핑 봇으로 가득합니다. 이러한 현상은 단순히 감소하는 이익 재배당을 인코딩함으로써 쉽게 완화시킬 수 있습니다. 예를 들어, 누군가가 NFT 발행소에서 2주 이내에 NFT를 재판매하려고 한다면 수익의 100%를 발행소 크리에이터 혹은 DAO가 다시 회수할 수 있습니다. 비율은 오버타임에 따라 달라질 수 있습니다.

애플리케이션 레이어 토큰에 MEV를 확보하는 것에 있어서 보편적인 정답이란 없습니다. 그러나 조금만 생각해보면 앱 개발자들이 범용 목적의 체인에서 MEV를 쉽게 자신의 토큰으로 다시 확보할 수 있다는 사실을 알 수 있습니다. 완전히 새로운 체인을 개시하는 것은 불필요한 일이며, 오히려 개발자에게 관리해야 할 추가적인 기술적 및 사회적 복잡성을 야기하고 사용자에게는 지갑과 유동성 문제를 더 많이 야기하게 될 뿐입니다.

앱 롤업은 앱 교차로 인한 혼잡을 해결하지 못합니다.

많은 이들의 주장에 따르면, 앱체인/롤업을 통해 특정 앱이 다른 온체인 활동(예: 인기 있는 NFT 발행소에서의 활동)으로 인해 발생하는 가스 급증에 영향을 받지 않도록 보장할 수 있다고 합니다. 해당 견해는 부분적으로는 맞는 말이지만, 대부분은 틀렸습니다.

이러한 것이 역사적으로 문제가 되었던 이유는 DA와 실행의 분리가 충분히 시행되지 않아서라기 보다는 EVM가 단일 스레드라는 특성 때문입니다. 모든 L2는 L1에 수수료를 지급하며 L1의 수수료는 언제든지 인상될 수 있습니다. 올해 초 밈(meme) 코인 열풍이 부는 동안 아비트럼(Arbitrum)과 옵티미스틱(Optimism)의 거래 수수료는 10달러를 넘어섰습니다. 더 최근에는 월드코인(Worldcoin)이 출시되자 옵티미스틱 수수료가 급증하기도 했습니다.

수수료 급증에 대한 유일한 해결책으로는 1) L1 DA를 최대화하고 2) 수수료 시장을 가능한 세분화하는 것입니다.

L1의 리소스가 제한되어 있다면, 다양한 L2의 사용이 급증할 시 L1로 떨어지게 되며, 이로써 다른 모든 L2에게 부과되는 비용이 더 높아집니다. 따라서 앱체인/롤업은 가스 급증에 영향을 안 받는 것이 아닙니다.

수많은 EVM L2를 공존하게 하는 방법은 수수료 시장을 현지화 하는 데 있어서 불완전한 방법일 뿐입니다. 차라리 모든 것을 EVM L1 하나에 넣는 것이 났습니다. 하지만 이 방법은 기본 원리의 핵심 문제를 해결하지는 못합니다. 해결책이 수수료 시장 현지화임을 인지했다면, 이 논리적 종점이 상태 단위당 수수료 시장(L2 당 수수료 시장의 반대 개념)이라는 것을 알 수 있습니다.

다른 체인들은 이미 이 결론에 도달했습니다. 솔라나(Solana)와 앱토스(Solana)도 물론 수수료 시장을 모두 현지화합니다. 이를 위해서 각 실행 환경에서 수년에 걸친 엄청난 엔지니어링 작업이 필요했습니다. 모듈형 시스템을 지지하는 사람들은 대게 아주 좁은 범위의 수수료 시장을 만드는 데 있어서 엔지니어링 작업이 직면한 문제에 대해 그 중요성과 어려움을 극히 가볍게 생각합니다.

출처: https://blog.labeleven.dev/why-solana

출처: https://blog.labeleven.dev/why-solana

개발자는 자산 원장을 많이 출시함으로써 실제 성능 향상을 실현하지 않고도 기술 및 사회적 복잡성을 자연스럽게 증가시키고 있으며, 이는 다른 애플리케이션이 거래량을 증가시키는 상황에서도 계속 진행됩니다.

유연성이 과대평가 되었습니다.

모듈형 체인을 지지하는 사람들은 모듈형 아키텍처가 더 유연하다고 주장합니다. 이러한 주장은 분명한 사실입니다. 하지만 높은 유연성이 중요한지 여부는 확실하지 않습니다.

저는 지난 6년 동안 일반적인 목적의 L1이 제공할 수 없는 유의미한 유연성을 _필요로하는 애플리케이션 개발자를 찾기 위해 노력해 왔습니다. 그러나 매우 구체적은 사례 세 가지를 제외하고는 지금까지 유연성이 왜 중요한지 또는 어떠한 식으로 확장에 직접 도움이 되는지에 대한 명확한 설명을 찾지 못했습니다. 유연성이 중요하게 작용하는 세 가지 구체적인 이용 사례는 다음과 같습니다.

- "핫(hot)" 상태를 활용하는 앱. 핫 상태는 일련의 작업 일부분을 실시간으로 조정하는 데 필요한 상태이지만, 궁극적으로 온체인에 영구적으로 쓰이는 것은 아닙니다. 핫 상태의 몇 가지 예를 살펴 봅시다.

- 탈중앙화 거래소(DEX)에서의 지정가 주문(Limit order). 예를 들면 dYdX 및 Sei같은 것. (최종적으로는 지정가 주문 다수가 취소됨)

- dFlow 상에서 주문 흐름의 전달을 실시간으로 조정 및 인식하는 상태(dFlow는 하나의 프로토콜으로, 마켓 메이커와 지갑 사이에서 중앙 집중화된 주문 흐름 시장을 촉진함)

- Pyth와 같은 지연 시간이 짧은 오라클 Pyth는 독립형 SVM 체인으로써 존재합니다. Pyth는 무수히 많은 데이터를 생산하기 때문에 Pyth의 핵심 팀은 독립형 체인에 가격 업데이트를 자주 하는 것이 좋을 것이라 결정을 했으며, 필요에 따라 웜홀(Wormhole)을 사용하여 다른 체인에 대한 브릿지 가격 역시 자주 업데이트합니다.

- 합의(Consensus)를 조정하는 체인 가장 좋은 예로는 오스모시스(Osmosis) (여기에서는 검증자에게 전송되기 전에 모든 트랜잭션이 암호화됨), 및 토르체인(Thorchain) (지불한 수수료를 기반으로 블록 내에서의 트랜잭션을 우선시함)이 있습니다.

- 방식의 일부로 임계값 서명 체계(TSS)를 활용해야 하는 인프라 그 예로는 소믈리에(Sommelier), 토르체인(Thorchain), 오스모시스(Osmosis), 웜홀(Wormhole), 웹3어스(Web3Auth)가 있습니다.

Pyth와 웜홀을 제외한 상기에 나열된 모든 예시는 코스모스 SDK를 이용하여 구축한 것이며, 독립형 체인으로 운영됩니다 코스모스 SDK의 품질 및 확장 가능성에 대한 볼륨을 나타내는 �세 가지 이용 사례는 다음과 같습니다: 핫 상태, 합의 조정, 임계값 서명 체계(TSS) 시스템.

그러나 위의 세 가지 섹션에서 식별된 항목 대부분은 앱이 아닙니다. 인프라입니다.

Pyth와 dFlow는 앱이 아니라 인프라입니다. 수율 최적화 프론트엔드가 아닌 체인으로서의 소믈리에, 웜홀, 세이, 웹3어스 역시 앱이 아니라 인프라입니다. 물론 이들은 사용자를 대면하는 앱이며, 이 모든 것들은 하나의 특수한 유형으로 볼 수 있습니다. 바로 DEX(dYdX, Osmosis, Thorchain) 입니다.

저는 6년 동안 코스모스와 폴카닷 지지자들에게 그들이 제공하는 유연성을 발휘하게 된 사례를 물어봤습니다. 그리고 몇 가지 사실을 추론할 수 있는 충분한 데이터가 있습니다.

첫째, 인프라에 대한 예시는 롤업의 형태로 존재해서는 안됩니다. 그 이유는 저가치 데이터를 너무 많이 생산하거나(예를 들면 핫 상태, 그리고 핫 상태는 L1으로 다시 쓰이지 않는 데이터라는 점) 자산 원장 상에서 의도적으로 상태 업데이트에 직교하는 기능을 수행하기 때문입니다.

둘째, 핵심 시스템 디자인을 유의미하게 변경하는 유일한 유형의 앱은 탈중앙화 거래소(DEX)입니다. DEX는 MEV로 가득하고, 정의 상 범용 목적의 체인은 중앙화 거래소(CEX)의 지연 시간과 매치되지 않기 때문에 이러한 주장은 타당합니다. 합의는 실행 품질과 MEV를 거래하는 데 핵심적인 과정이며, 이에 따라 합의 조정을 기반으로 DEX 내에서 혁신의 기회가 자연스레 많게 됩니다. 그러나 앞에서 언급한 것과 같이, 스팟 DEX에 대한 초기 투입은 거래되고 있는 자산입니다. DEX는 자산을 위해 경쟁하며, 그러므로 자산 발행자를 위해 경쟁한다고 할 수 있습니다. 이러한 관점에서, 독립형 DEX 체인은 성공 가능성이 낮습니다. 그 이유는 자산 발행 시 자산 발행자가 생각했던 주 변수가 DEX와 관련한 MEV가 아니라, 범용 목적의 스마트 계약 기능과 해당 기능을 앱 개발자의 각 앱에 통합하는 것을 주 변수로 생각하기 때문입니다.

그러나 DEX가 자산 발행자를 위해 경쟁한다는 프레임은 파생상품 DEX와는 거의 관련이 없으며, 이는 파생상품 DEX가 USDC 담보 및 오라클 가격 피드에 주로 의존하며, 파생상품 포지션으로 보증하기 위해 사용자 자산을 잠가야 하기 때문입니다. 따라서 독립형 DEX 체인이 타당하다는 점에서 dYdX나 Sei와 같은 파생상품 중심 DEX에서 주로 작동할 가능성이 높습니다.

(참고: 위의 카테고리에서 다루지 않은 새로운 종류의 인프라, 혹은 범용 목적 및 통합 L1이 지원하는 것 보다 유연성을 더 많이 요하는 소비자 대면 앱을 구축하고 계신다면 연락 주세요! 위의 지식을 농축해 내는 데 6년이 걸렸지만 이 목록이 불완전 함을 알고 있습니다.)

역으로, 오늘날 범용 목적 및 통합 L1 전반에 존재하는 애플리케이션을 생각해 봅시다. 예시: 게임 분야의 오디우스(Audius), DeSoc 시스템 분야의 파캐스터(Farcaster)와 렌즈(Lens), DePIN 프로토콜의 헬륨(Helium), 하이브매퍼(Hivemapper), 렌더 네트워크(Render Network), 디모(DIMO), 이외 기타 데이라이트(Daylight), 사운드(Sound), NFT 교환 등 이중 합의를 조정함으로써 발생하는 유연성으로 인해 특별히 득을 보는 애플리케이션은 하나도 없습니다. 이 애플리케이션에는 모두 각각의 자산 원장으로부터 매우 간단하고 명백하며 일반적인 요건들이 있습니다. 여기에는 낮은 수수료, 낮은 지연시간, 스팟 DEX 액세스, 스테이블코인 액세스, 그리고 CEX와 같은 법정화폐 온램프 등이 해당합니다.

이제 우리는 앞 문단에서 볼 수 있듯이, 대다수의 사용자 대면 애플리케이션이 같은 공통 요구사항을 가진다는 점에 대해 어느정도 확신할 수 있는 충분한 데이터가 있습니다. 일부 애플리케이션은 스택 맞춤화하여 변수에 최적화할 수 있지만, 이러한 맞춤화에 따르는 상충은 대게 가치가 없습니다(브릿지 증가, 지갑 지원 감소, 인덱스/쿼리 제공자 지원 감소, 직접 법정화폐 온램프 감소 등).

새로운 자산 원장을 개시하는 것은 유연성을 달성하는 방법 중 하나이지만 그럴만한 가치가 거의 없으며, 애플리케이션 개발자 입장에서 궁극적으로 얻는 이익이 아주 작은 것에 비해 기술 및 사회적 복잡성을 야기하는 비중이 아주 높습니다.

DA 확장을 위해 리스테이킹(Restaking)이 꼭 필요하지는 않습니다.

모듈형 시스템을 지지하는 사람들은 확장성의 맥락에서 리스테이킹에 대해 언급합니다. 이는 모듈식 시스템을 지지하는 사람들이 제기할 수 있는 주장 중 가장 추측에 근거한 것이지만, 언급할 만한 가치가 있습니다.

대략 요약하자면, 아이겐레이어(EigenLayer) 같은 시스템을 통해 DA 레이어(예: EigenDA) 및 실행 레이어를 무한히 작동시키려는 목적으로 리스테이�킹하여 암호화 생태계 전체가 ETH를 무한대로 반복해서 스테이킹 할 수 있다는 주장입니다. 따라서 확장성은 ETH에 가치 창출을 보장하는 동안 모든 측면에서 이루어집니다.

현재 상태와 이론적 미래 사이에는 엄청난 불확실성이 존재하지만, 지금은 모든 추정이 각자가 주장하는 것과 일치한다고 생각해 봅시다.

현재 이더리움의 DA는 대략 ~83 KB/s입니다. 올해 말에 출시 예정인 EIP 4844는 그의 약 두 배 수준인 ~166 KB/s 입니다. EigenDA는 추가로 10 MB/s정도 향상되지만 다른 보안 보증을 제공합니다(모든 ETH가 EigenDA에 의해 리스테이킹 되지는 않음).

그에 반해서 솔라나는 현재 대략 125MB/s(블록당 32,000 조각, 조각 당 1,280 바이트, 초당 2.5 블록)의 DA를 제공합니다. 솔라나는 이더리움과 EigenDA 보다 훨씬 효율적입니다. 그 이유는 3년간 제작해 온 터빈(Turbine) 블록 전파 프로토콜 때문입니다. 게다가 솔라나의 DA는 시간이 지남에 따라 닐센의 법칙(Nielsen's Law)에 따라 확장합니다. 그리고 이 확장은 계속해서 이어나갑니다. (이와 달리 무어의 법칙은 실용적인 용도로 사용하지 않으며 사실상 10년 전에 싱글 스레드 계산은 사라짐).

리스테이킹과 모듈 방식으로 DA를 확장하는 방법에는 여러 가지가 있지만, 이러한 메커니즘은 오늘날 불필요하며 상당한 기술적 및 사회적 복잡성을 맞이하게 합니다,

애플리케이션 개발자를 위한 구축

수년간의 연구 끝에 저는 모듈 방식이 그 자체로 목표가 되어서는 안 된다는 결론에 도달했습니다.

블록체인은 고객(즉, 애플리케이션 개발자)에게 서비스를 제공해야 하며, 이에 따라 인프라 수준의 복잡성을 추출하여 기업가가 세계 수준의 애플리케이션을 구축하는 데 집중할 수 있도록 해야 합니다.

모듈형 구축 블록은 훌륭한 방식입니다. 하지만 성공적인 기술을 구축하는 열쇠는 다름이 아니라 어떤 스택을 통합할 것인지, 어떤 부분을 다른 이들에게 남길지를 파악하는 것입니다. 그리고 현상태에서 DA와 실행을 통합하는 체인을 통해 본질적으로 최종 사용자 및 개발자의 경험을 더 단순화 시키며, 궁극적으로 최고의 애플리케이션에 더 좋은 서브 스트레이트를 제공할 수 있습니다.

/암호화폐와 AI의 융합: 네 가지 주요 교차점

암호화폐와 인공지능(AI)의 세계는 나란히 함께 진화해 오고 있으며, 각 도메인은 기술과 혁신의 경계를 넓히고 있습니다.

Disclosure: Unless otherwise indicated, the views expressed in this post are solely those of the author(s) in their individual capacity and are not the views of Multicoin Capital Management, LLC or its affiliates (together with its affiliates, “Multicoin”). Certain information contained herein may have been obtained from third-party sources, including from portfolio companies of funds managed by Multicoin. Multicoin believes that the information provided is reliable and makes no representations about the enduring accuracy of the information or its appropriateness for a given situation. This post may contain links to third-party websites (“External Websites”). The existence of any such link does not constitute an endorsement of such websites, the content of the websites, or the operators of the websites.These links are provided solely as a convenience to you and not as an endorsement by us of the content on such External Websites. The content of such External Websites is developed and provided by others and Multicoin takes no responsibility for any content therein. Charts and graphs provided within are for informational purposes solely and should not be relied upon when making any investment decision. Any projections, estimates, forecasts, targets, prospects, and/or opinions expressed in this blog are subject to change without notice and may differ or be contrary to opinions expressed by others.

The content is provided for informational purposes only, and should not be relied upon as the basis for an investment decision, and is not, and should not be assumed to be, complete. The contents herein are not to be construed as legal, business, or tax advice. You should consult your own advisors for those matters. References to any securities or digital assets are for illustrative purposes only, and do not constitute an investment recommendation or offer to provide investment advisory services. Any investments or portfolio companies mentioned, referred to, or described are not representative of all investments in vehicles managed by Multicoin, and there can be no assurance that the investments will be profitable or that other investments made in the future will have similar characteristics or results. A list of investments made by venture funds managed by Multicoin is available here: https://multicoin.capital/portfolio/. Excluded from this list are investments that have not yet been announced due to coordination with the development team(s) or issuer(s) on the timing and nature of public disclosure. Separately, for strategic reasons, Multicoin Capital’s hedge fund does not disclose positions in publicly traded digital assets.

This blog does not constitute investment advice or an offer to sell or a solicitation of an offer to purchase any limited partner interests in any investment vehicle managed by Multicoin. An offer or solicitation of an investment in any Multicoin investment vehicle will only be made pursuant to an offering memorandum, limited partnership agreement and subscription documents, and only the information in such documents should be relied upon when making a decision to invest.

Past performance does not guarantee future results. There can be no guarantee that any Multicoin investment vehicle’s investment objectives will be achieved, and the investment results may vary substantially from year to year or even from month to month. As a result, an investor could lose all or a substantial amount of its investment. Investments or products referenced in this blog may not be suitable for you or any other party. Valuations provided are based upon detailed assumptions at the time they are included in the post and such assumptions may no longer be relevant after the date of the post. Our target price or valuation and any base or bull-case scenarios which are relied upon to arrive at that target price or valuation may not be achieved.

Multicoin has established, maintains and enforces written policies and procedures reasonably designed to identify and effectively manage conflicts of interest related to its investment activities. For more important disclosures, please see the Disclosures and Terms of Use available at https://multicoin.capital/disclosures and https://multicoin.capital/terms.